記者 謝諾文

2020年,環球科技股等新經濟股急速上揚,表現亮眼。但本年9月初,美股曾出現明顯回調,其中納指3日內蒸發近10%市值,美股大型領頭科技股「FAANG」一日損失逾2,800億美元市值。受外圍因素影響,港股與A股市場同樣受挫,恒指在9月的回調中曾低見23,124點,跌回6月水平;而上證及深證亦回吐逾二成升幅。這次回調令不少投資者開始看淡科技股,認為科技股泡沫過大,部份投資者聯想到2000年因科網股爆破帶來的股災。但亦有分析師認為,科技股長線仍具有不俗的成長空間,市場仍未過熱,亦非泡沫爆破。

明星科技股表現理想

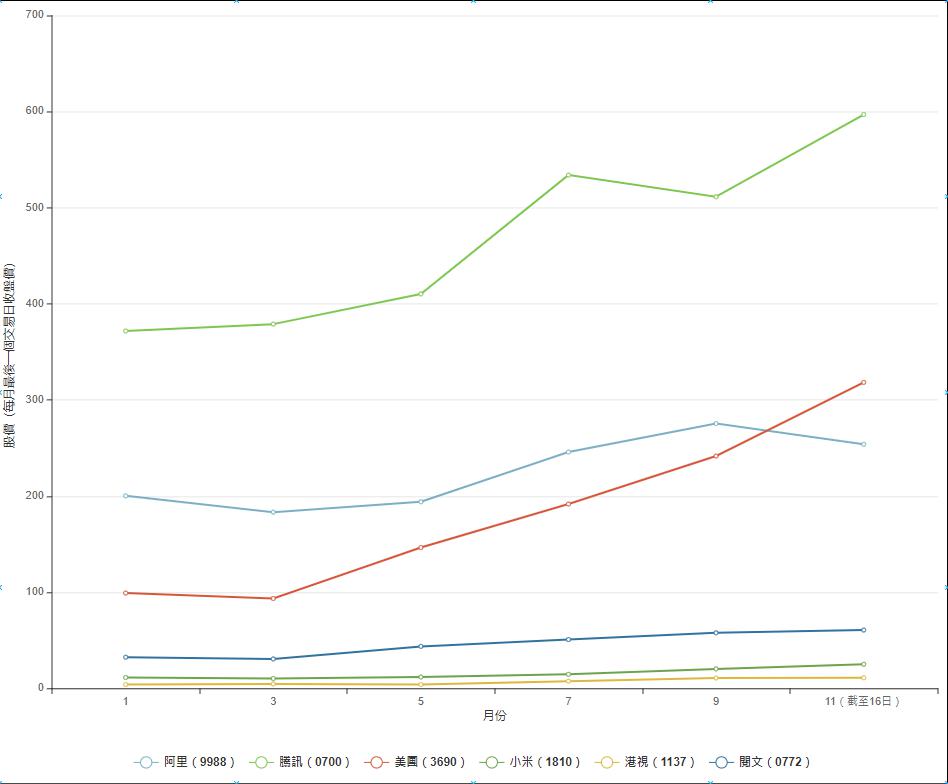

港股3月急跌後雖經歷反彈,恒指7月錄跌市後26,782點高位,但距離本年初29,174點高位仍有近8%的跌幅。儘管大市陰晴不定,但明星科技股屢創新高。阿里(9988)從3月急跌後至今最高已累積近八成升幅;騰訊(0700)升逾七成;美團(3690)更勁升近三倍;小米(1810)亦曾升近兩倍。而新經濟股升勢亦相當淩厲,港視(1137)受惠於疫情,短短兩個月便累升逾2.5倍;閱文(0772)亦升逾1倍。

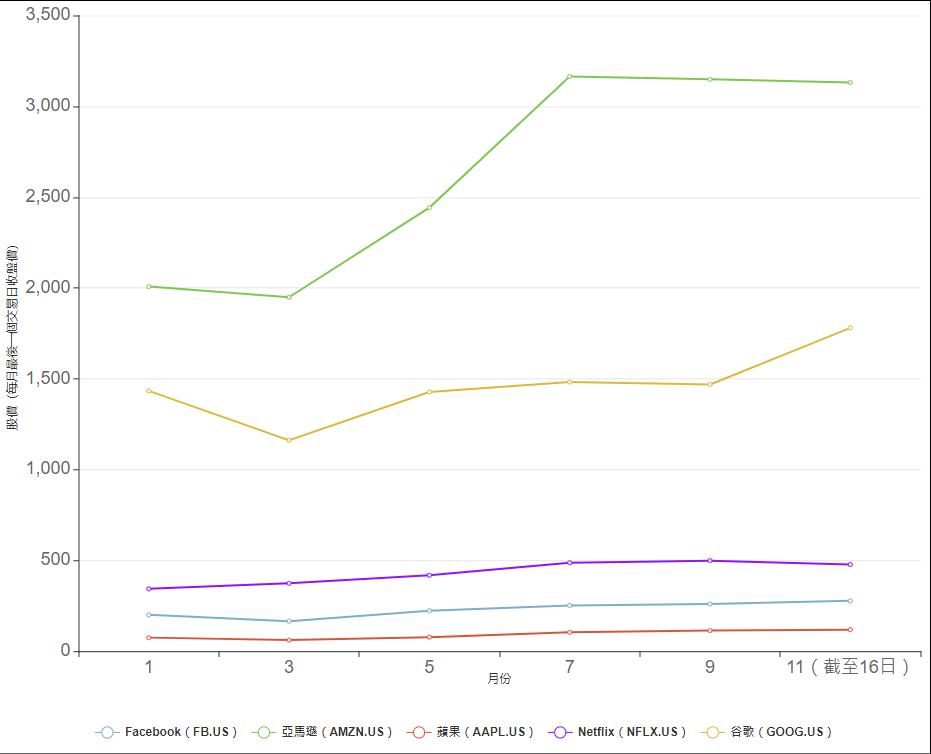

美股經歷急跌市後,納指只用了3個月便升回前高位。簡稱為「FAANG」的Facebook(FB.US)、亞馬遜(AMZN.US)、蘋果(AAPL.US)、Netflix(NFLX.US)及谷歌(GOOG.US)亦不斷創新高,除了谷歌(GOOG.US)升幅近七成,其餘4隻均翻逾一倍。

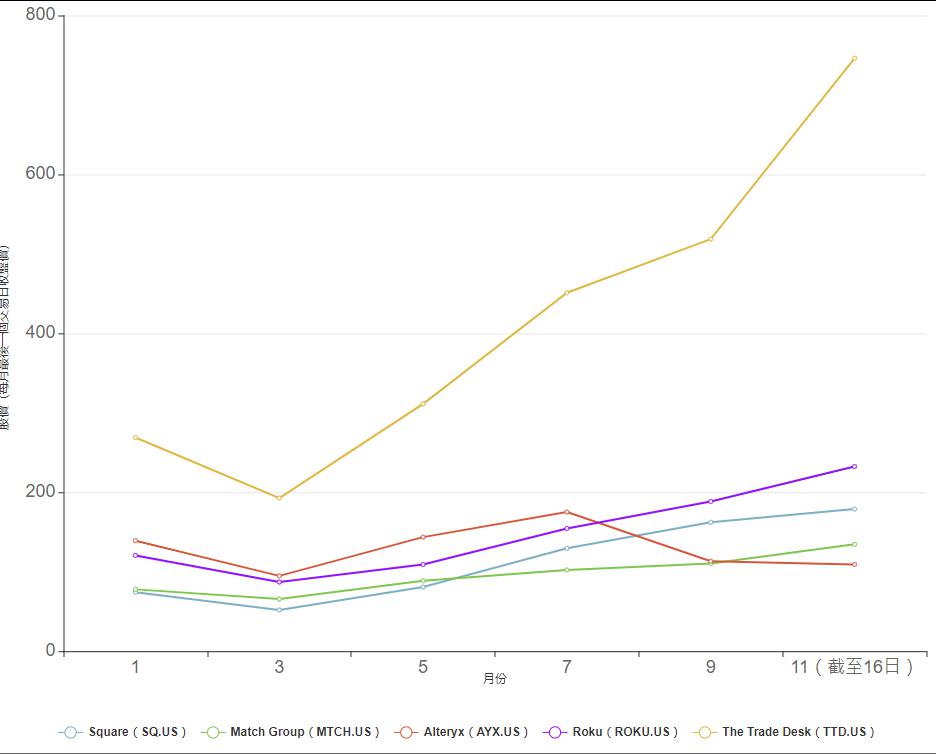

另外,美股近期還出現五隻倍升的科技股,包括電子支付公司Square(SQ.US)、在線社交約會平台Match Group(MTCH.US)、數據分析公司Alteryx(AYX.US) 、美國串流媒體平台公司Roku(ROKU.US)及數碼廣告平台The Trade Desk(TTD.US),市場將它們合稱為「SMART」。自3月以來,「SMART」的平均回報率最高達3倍。有投資者認為「SMART」將取代「FAANG」,成為新經濟股龍頭。

個股插水引預警

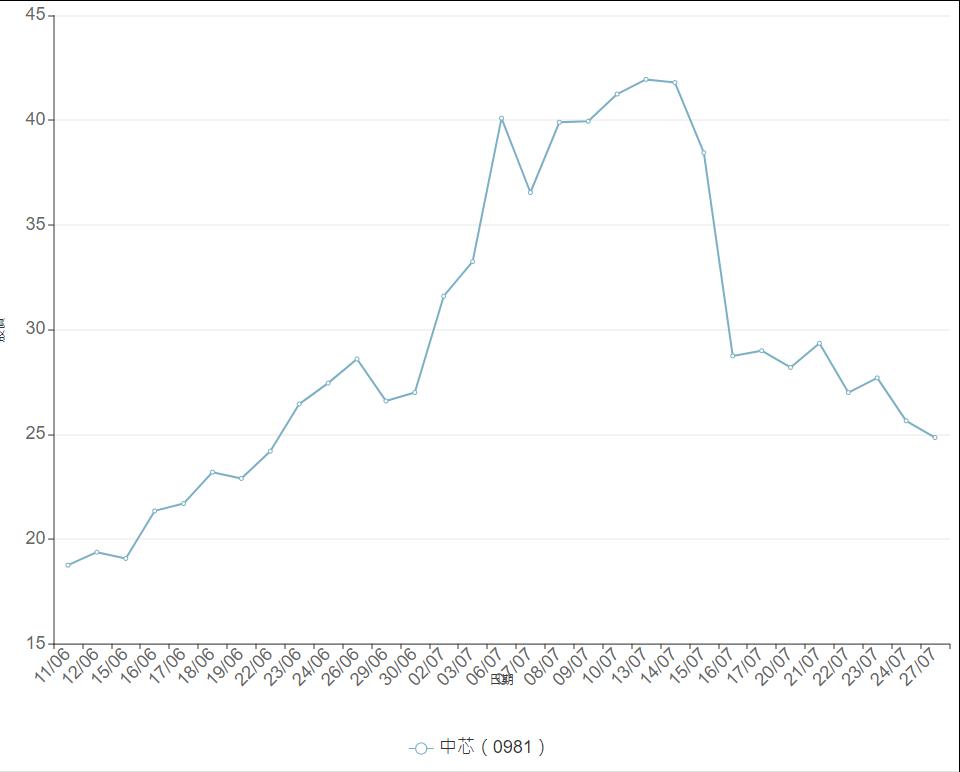

值得注意的是,有科技股因增長過快而爆破,如中芯(0981)於7月創新高後插水近四成。該次事件以及個股短期暴漲,令部份投資者認為當年科網股爆破的慘況可能再次來臨。

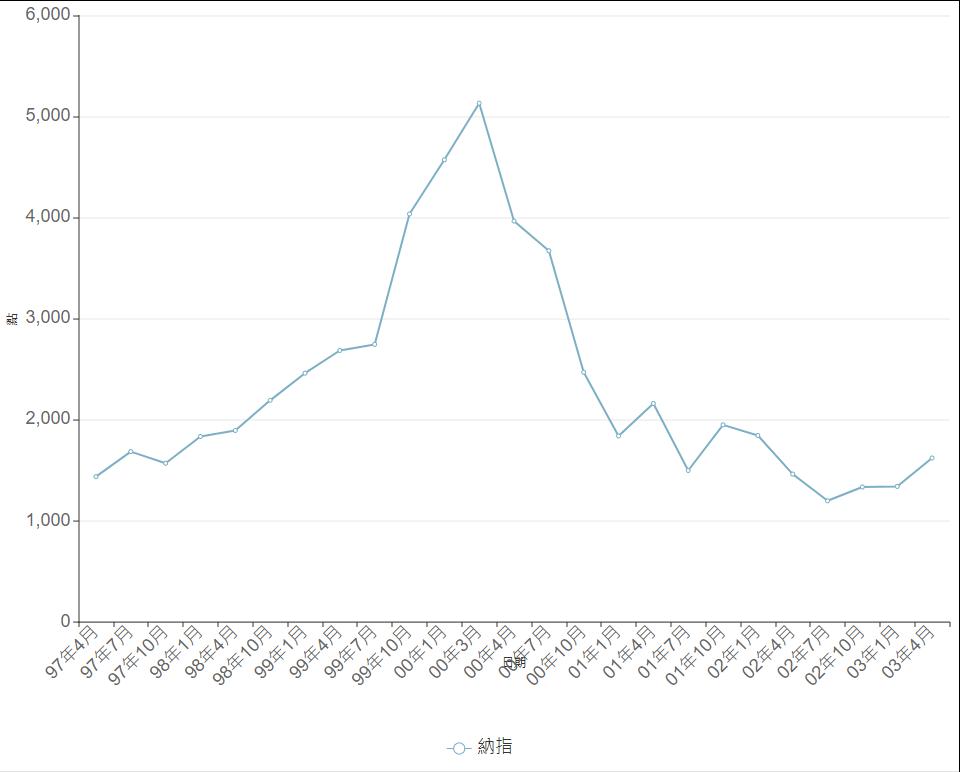

9月美國科技股大幅回調之際,多家投行及分析師預警2000年互聯網泡沫將會重現。他們認為當年經濟下行令美聯儲出手救市,這與本年各國採取救市措施挽救經濟非常相似。而且本年的股市亦同樣由包括科技股在內的新經濟股領漲,股市在經濟負增長的情況下屢創新高,整體環境與90年代末如出一轍。一旦科技股泡沫再次爆破,勢必像當年一樣影響全球股市。

科網爆破有前科

有分析認為,現在的情況與當年科網股爆破相似。上世紀90年代末,亞洲金融危機爆發,加上大型對衝基金公司倒閉,令美聯儲以降息、「放水」等方式緊急救市。另外,90年代末出現科技股「四大騎士」引領股市上漲,即微軟(MSFT.US)、英特爾(INTC.US)、思科(CSCO.US)及戴爾(DELL.US),單以上4隻龍頭股便佔據當時納指逾一半市值。股價泡沫最後由微軟(MSFT.US)戳破,導致全球性股災,納指更損失逾70%的市值。

英國巴克萊銀行(Barclays)最近曾表示,即使在9月初回調後,美股的估值仍接近2000年互聯網泡沫時期的水平。歐洲投資機構Stanhope Capital首席投資官貝爾(Jonathan Bell)亦表示,「FAANG」佔據美股市場約兩成市值,考慮到美股的全球規模,這五大科技股佔摩根士丹利資本國際世界指數(MSCI World Index)的12%,若只有部份股票表現強勁,泡沫出現的機會便會大增。

專家:「與當年不能直接比較」

耀才證券研究部總監植耀輝認為:「現在的情況不能與當年的爆破混為一談,因為當時科技股屬新興概念,企業全部都只得一個『講』字,市場完全不介意科技股是否盈利。」因為企業未能將概念轉變為盈利,導致當時的股票估值「高得離譜」。他補充說:「現時投資者雖然會投資概念,但亦比較注重企業表現,而且現在大部份科技或新經濟股龍頭都有『護城河』,這也是股價造好的原因之一。」

植耀輝表示,每一個板塊以至每間企業均有不同情況。他以恒大(0708)為例,公司「仍未產出車輛但估值處於高位」,但同屬電動汽車股的特斯拉(TSLA.US)情況則不同。雖然其股價升勢急速,估值比其他汽車股昂貴,但增長十分強勁,市場對其發展充滿憧憬,因此估值高低或過熱與否不能籠統地只從板塊或個股表現來判斷。

外媒Business Insider引述瑞銀首席投資官海菲勒(Mark Haefele)表示,從現時估值看,科技股並沒有出現泡沫。科技股目前的預期市盈率為27倍,儘管比年初高出22%,但仍遠不及當年納指逾70倍的預期市盈率。

《明報》首席評論員張兆聰認為,現時納指預測市盈率是歷史上除2000年科網泡沫外最高,但由於本年受疫情影響,盈利相對受壓,2021年估值會下降。他說:「現時債息低,科技股盈利收益率還是相對較高,再考慮到盈利增長前景理想,估值不便宜但也不算過高。」他亦指出,自2008年金融海嘯後,全球股市均由央行包底,一般的利淡很難令股市大跌,除非通脹顯著上升,導致央行被迫收緊貨幣政策,屆時股市以至各類風險資產便會相當危險。

難言科技股「見頂」

對於9月市場出現明顯回調,植耀輝認為這只是美國大選帶來的震盪行情,往後則需要觀察大選過後以及中美關係才能判斷。張兆聰則認為,回調只屬一般牛市中的調整,而科技與新經濟股中長期肯定向好。

植耀輝表示,科技與新經濟未來仍是發展大趨勢,相關股票價格也會持續上升,因此看好後市,並指長期持有科技與新經濟股是不錯的選擇。他指出,「受疫情影響,在家工作越來越普遍,科技或新經濟股的影響力大增,令市場對新經濟版塊更有憧憬,所以目前難以判斷科技股是否『見頂』。」

新舊經濟股互補

本年舊經濟股受疫情拖累,乏人問津。植耀輝表示,「舊經濟股的升值及成長空間確實比科技與新經濟股少,但主要原因是舊經濟股已十分成熟穩定,導致股價波動較少,因此風險亦較低,但成長空間少並不代表失去價值。」

植耀輝形容新經濟股和舊經濟股屬「互補關係」。他說:「舊經濟行業離不開科技與新經濟行業的幫助,例如傳統行業也需要利用IT方面的技術來發展,而且社會始終難以拋棄實體經濟,如阿里(9988)亦有發展實體業務。」

他還補充,現在新、舊經濟股的界線模糊,例如基建屬舊經濟行業,但若興建如數據中心等科技或新經濟行業的基建,則難以斷言基建僅為舊經濟行業。他認為即使未來科技發展是重心,但仍不能取代舊經濟行業,例如現今社會不少人喜歡用手提電話網購,足不出戶已能做到大多數的事情,但若沒有物流服務這一類舊經濟行業,整個網購流程亦難以實現。

張兆聰表示,「舊經濟是一個很廣闊的概念,若指的是金融、地產和石油,在電商、遙距工作、線上娛樂、新能源、電動車等新經濟行業的影響下,收入和盈利在中長期將會持續受壓。」他補充,不少舊經濟領域也有優質企業,例如紡織是「夕陽工業」,但申州(2313)的表現仍亮麗。他還指出,舊經濟需證明不再有下跌空間,屆時若市盈率僅5倍,盈利收益率達20%,便會十分吸引。